.Vom 26. Februar 2016

#

#

# #

# #

#

Geltungszeitraum von: 01.01.2016

Geltungszeitraum bis: 31.12.2018

Rundschreiben Nr. 8/2016 des Landeskirchenamtes „Lohnsteuerliche Bewertung der Dienstwohnungen der Geistlichen und der Dienst- und Mietwohnungen der übrigen Bediensteten der Kirchengemeinden“

Vom 26. Februar 2016

(Az.: 972.121)

Anlage: Niederschrift über die Besprechung der Oberfinanzdirektion Nordrhein-Westfalen (OFD NRW) mit den Vertreterinnen und Vertretern der katholischen und evangelischen Kirchen am 22.02.2016

####Zum 31.12.2015 lief die bisherige Vereinbarung mit der OFD Münster aus. Da seit dem 01.07.2013 nur noch die für das gesamte Bundesland zuständige OFD NRW existiert, ist die neue Vereinbarung mit dieser Behörde geschlossen worden.

Für Zwecke der Berechnung der Lohnsteuer sind grundsätzlich zum 01.01.2016 die Mietwerte und Nebenkosten der kirchlichen Mitarbeitenden zugewiesenen Dienst- und Mietwohnungen generell zu überprüfen und anzupassen. Der Termin der Umsetzung wurde auf den 01.09.2016 festgelegt (s. Punkt 1.1 der Anlage). Die Maßstäbe für die notwendigen Feststellungen ergeben sich aus der beigefügten Niederschrift der OFD NRW (s. 1.1 der sog. Dienstwohnungsvereinbarung -DWV-).

Hinsichtlich der in dieser Vereinbarung getroffenen Regelungen haben sich keine wesentlichen Änderungen zu den früheren Vereinbarungen ergeben.

Auf das Folgende möchten wir besonders hinweisen:

- Punkt 1.1, 1.5, 1.6, 1.10Es wurden Änderungen der Daten und durch Wegfall von Punkt 1.9 eine neue Zählung vorgenommen.

- Punkt 1.11Der monatlich vom Arbeitgeber an einen Arbeitnehmer steuerfrei erstattungsfähige Betrag (sog. Aufwandsentschädigung) ist auf 200 € erhöht worden (Anmerkung: Erhöhung bereits ab 01.01.2013) und gilt für sämtliche Aufwendungen (§ 3 Nr. 12 S. 2 Einkommensteuergesetz (EStG) i. V. m. R 3.12 Abs. 3 S. 3 Lohnsteuerrichtlinien (LStR)

- Punkt 2Der monatliche Mietwert einer Garage wird mit einem Wert zwischen 30,00 € und 50,00 € als ortsüblich angenommen (bisher 25,00 € bis 50,00 €). Die Staffelung erfolgt nach der Einwohnerzahl des Wohnorts.

- Punkt 3.1Hier ergibt sich eine geringfügige Erhöhung.

- Punkt 3.2Wenn eine individuelle Ermittlung des Wasserverbrauchs nicht möglich ist, ist ein jährlicher Wasserverbrauch von 36 m³ (unverändert) pro Person anzusetzen. Der Wasserbezugspreis beträgt einschließlich Entwässerung 8,50 €/m³ (bisher 4,25 €/m³). Für jede weitere haushaltszugehörige Person erhöht sich dieser Wert um 10,00 € pro Monat.Beispiele: Bei einem Ein-Personen-Haushalt ergibt sich ein monatlicher Pauschbetrag von 8,50 €/m³ x 36 m³ : 12 Monate = 25,50 €. Bei einem Zwei-Personen-Haushalt ergibt sich ein monatlicher Pauschbetrag von 35,50 € und bei einem Vier-Personen-Haushalt ein monatlicher Pauschbetrag von 55,50 €.

- Punkt 3.3Der Heizkostenbetrag gem. § 10 Abs. 5 Dienstwohnungsverordnung NRW mindert sich auf 10,55 € (bisher 11,72 €).

- Punkt 4Der Punkt 4 ist entfallen. Eine gesonderte Regelung für Telefonkosten ist nicht erforderlich: Auf die Erstattung sog. Aufwandsentschädigungen gem. Einkommen-/Lohnsteuerrecht und Punkt 1.11 wird hingewiesen (§ 3 Nr. 12 S. 2 EStG, R 3.12 Abs. 3 S. 3 LStR).

Die Aufzählung ist beispielhaft und nicht abschließend.

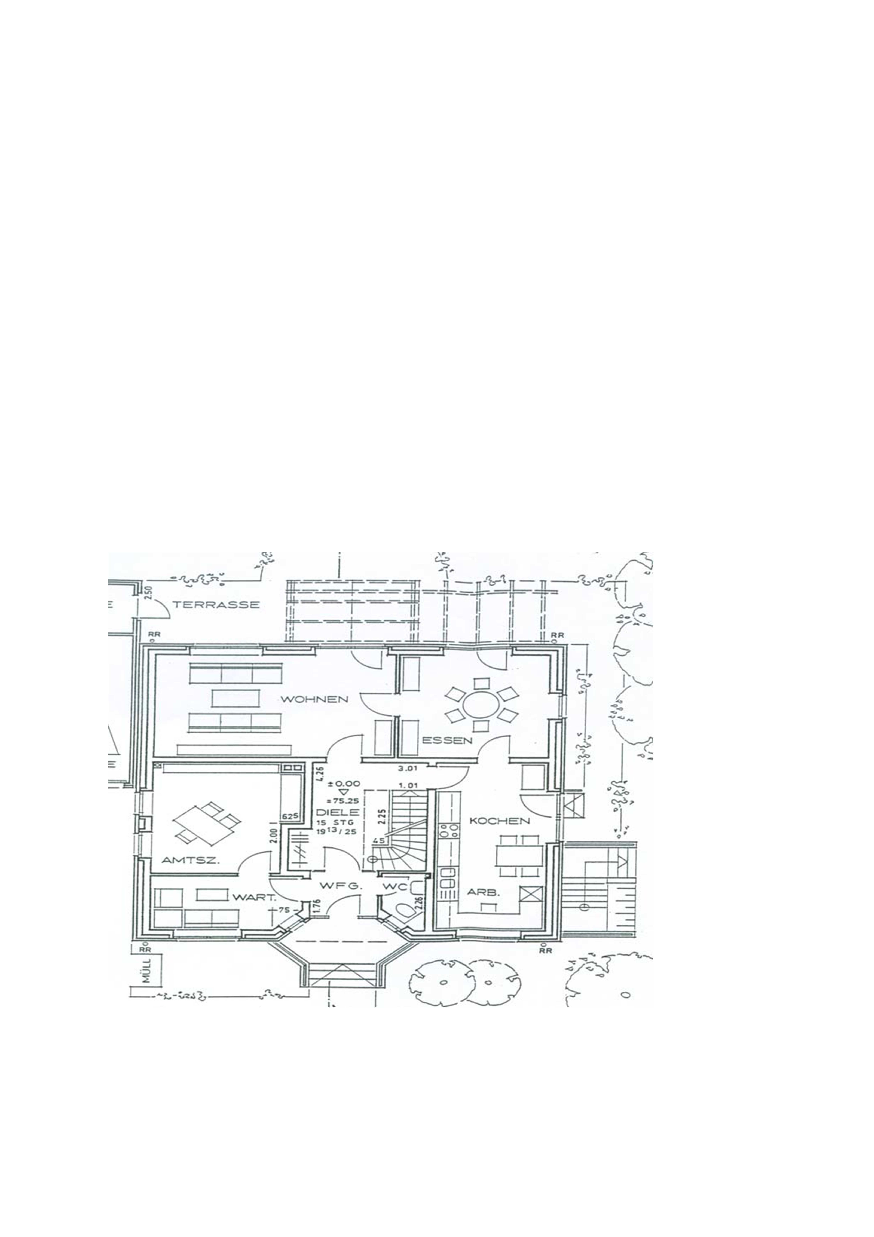

In der Anlage sind Grundrisse zu verschiedenen Pfarrhäusern dargestellt, anhand derer die unter 1.2 fallenden Fallgruppen 1-3 erläutert werden (unverändert zum Rundschreiben 03/2013 vom 09.01.2013).

Für Ihre Fragen steht die Gemeinsame Kirchensteuerstelle gerne telefonisch zur Verfügung.

#Oberfinanzdirektion NRW S 2334 – 2015/0005 – St 217 | 22.02.2016 |

Vereinbarung

über die lohnsteuerliche Bewertung der Dienstwohnungen der Geistlichen und der Dienst- und Mietwohnungen der übrigen Bediensteten der Kirchengemeinden für die Zeit vom 01.01.2016 – 31.12.2018

Niederschrift über die Besprechung mit den Vertretern der katholischen und den evangelischen Kirchen am 22.12.2015 in der Oberfinanzdirektion NRW (Standort Köln).

Besprechungsteilnehmer:

vgl. Teilnehmerliste

Der Bundesminister der Finanzen hat mit Schreiben vom 19.10.1992 - IV B 6 - S 2334 - 105/92 zur steuerlichen Bewertung der Dienstwohnungen von Geistlichen klargestellt, dass für die Bewertung des geldwerten Vorteils aus der unentgeltlichen oder verbilligten Wohnungsüberlassung gem. § 8 Abs. 2 EStG in Verbindung mit R 8.1 Abs. 6 der Lohnsteuer-Richtlinien der ortsübliche Mietwert der jeweiligen Wohnung zugrunde zu legen ist. Dabei ist die Miete anzusetzen, die für eine nach Baujahr, Art, Größe, Ausstattung, Beschaffenheit und Lage vergleichbare Wohnung üblich ist (Vergleichsmiete). Etwaige örtlich bedingte Wertsteigerungen oder Wertminderungen sind in Form von Zu- oder Abschlägen zu berücksichtigen. Ein Abschlag vom Mietwert kommt in Betracht, wenn sich Beeinträchtigungen dadurch ergeben, dass eine enge räumliche Verbindung der zur Verfügung gestellten Wohnung mit der Erfüllung der beruflichen Pflichten besteht, sofern diese Beeinträchtigungen nicht bereits bei der Wohnflächenberechnung Berücksichtigung fanden.

Die nachfolgende Vereinbarung dient der Vereinfachung bei der Ermittlung der örtlichen Mietwerte der Dienst- und Mietwohnungen (einschl. Nebenkosten). Mit Ausnahme von atypischen Fällen soll sowohl von Anrufungsauskünften nach § 42e EStG an die Betriebsstättenfinanzämter zur Ermittlung oder Bestätigung des örtlichen Mietwerts als auch von Abweichungen von den festgelegten Regelungen abgesehen werden. Für die Zeit vom 01.01.2016 - 31.12.2018 wird folgende Vereinbarung getroffen:

- Mietwertermittlung für Dienst- und Mietwohnungen

- 1.1

- Die ortsübliche Miete gem. § 8 Abs. 2 EStG ist grundsätzlich anhand der örtlichen Mietspiegel/Mietpreissammlungen/Mietwerttabellen1# zu ermitteln. Enthält der Mietspiegel Rahmenwerte, ist jeder der Mietwerte als ortsüblich anzusehen, den der Mietspiegel im Rahmen der Spanne zwischen mehreren Mietwerten für vergleichbare Wohnungen ausweist (Urteile des Bundesfinanzhofs vom 17.08.2005, BStBl II 2006 S. 71 und 11.05.2011, BStBl II 2011 S. 946). Es bestehen keine Bedenken, wenn der Dienstgeber den unteren Rahmenwert des Mietspiegels als örtlichen Mietwert zugrunde legt. Eine verbilligte Überlassung und damit ein Sachbezug liegt nur vor, soweit die tatsächlich erhobene Miete zusammen mit den tatsächlich abgerechneten Nebenkosten den unteren Wert der Spanne zwischen mehreren Mietwerten für vergleichbare Wohnungen (Kaltmiete plus umlagefähige Nebenkosten) unterschreitet (vgl. ebenfalls Urteil des Bundesfinanzhofs vom 11.05.2011, a.a.O.).Soweit in der Zeit vom 01.01.2012 - 31.12.2015 Mietspiegel erstellt worden sind, sind wegen der bei Mieterhöhungsverlangen zu beachtenden Fristen die Mietwerte ab dem 01.09.2016 mit den Mietspiegelwerten unter Berücksichtigung der nach den Erläuterungen zur Anwendung des Mietspiegels vorzunehmenden Zu- und Abschläge festzusetzen.

- 1.2

- Ein Abschlag von der ortsüblichen Wohnungsmiete wegen dienstlicher Mitbenutzung ist zulässig, soweit sich Beeinträchtigungen aus der engen baulichen Verbindung von Diensträumen und privaten Räumen ergeben, z.B. weil der dienstliche Besucherverkehr bzw. Mitarbeiter zwangsläufig auch Teile der Privaträume (Flur und/oder Toilette, Durchgangszimmer) berühren und diese Beeinträchtigungen nicht bereits bei der Ermittlung des Mietwerts bzw. der Wohnflächenberechnung berücksichtigt worden sind. Die Fallgruppen für typisierte Abschläge werden wie folgt definiert:

- Fallgruppe 1:

- Aufgrund der engen baulichen Verbindung der Diensträume mit dem privaten Wohnbereich ergeben sich wegen der Dienstgeschäfte leichtere Beeinträchtigungen bei der Nutzung des Wohnbereichs. Der Mietwert wird in diesen Fällen dadurch gemindert, dass der Dienststelleninhaber beruflich genutzte Räume bzw. Flächen durchqueren muss, um von einem Wohnraum in den anderen zu gelangen. Hierfür ist ein Abschlag von 10 v.H. vorzunehmen.

- Fallgruppe 2:

- Die Beeinträchtigung des privaten Wohnbereichs und damit eine Minderung des objektiven Wohnwerts ergibt sich daraus, dass Besucher oder Mitarbeiter aus dem dienstlichen Bereich privat genutzte Räume bzw. Flächen durchqueren, um andere dienstliche Räume zu erreichen. Der Abschlag für diese Fallgruppe wird mit 15 v.H. festgesetzt.

- Fallgruppe 3:

- Bei dieser Fallgruppe werden mangels Trennung von Amts- und Wohnbereich auch Räume des privaten Wohnbereichs dienstlich genutzt. Je nach Umfang der Nutzung kann ein Abschlag bis zu 20 v.H. als angemessen angesehen werden. Es obliegt dem Dienstgeber, die Intensität der Nutzung und demzufolge die Höhe des in Betracht kommenden Abschlags glaubhaft zu machen.

Zusätzliche Beeinträchtigungen des Wohnwerts können durch einen Abschlag bis zu 10 v.H., in besonders gravierenden Fällen bis zu 15 v.H. von der ortsüblichen Miete Berücksichtigung finden. Hierzu gehören örtlich bedingte Beeinträchtigungen, nicht jedoch solche, die durch die Berufsausübung verursacht werden. - 1.3

- Mietwerte für Wohnungen, die z.B. wegen Übergröße nicht vom Mietspiegel erfasst werden, sind aus den übrigen Mietspiegelwerten abzuleiten. Dabei bestehen aus Vereinfachungsgründen keine Bedenken, wenn bei Wohnungen ab 140 qm ein Abschlag von 10 v.H., bei Wohnungen ab 170 qm ein Abschlag von 15 v.H. vorgenommen wird. Wegen der Wohnflächenberechnung wird insoweit auf Tz. 1.10 verwiesen.

- 1.4

- Ist für die Gemeinde kein Mietspiegel, keine Mietpreissammlung/Mietwerttabelle vorhanden, so ist der Mietwert anhand des Mietspiegels einer vergleichbaren Gemeinde zu ermitteln. Welche Gemeinden über einen Mietspiegel verfügen, kann ggf. beim Belegenheitsfinanzamt erfragt werden.

- 1.5

- Sind nur veraltete Mietspiegel (vor dem 01.01.2012) vorhanden, so sind die bisher angesetzten Mietwerte in Anlehnung an die Mietpreisentwicklung (Indexzahlen) zum 01.09.2016 unabhängig davon, ob es sich um Altbauten oder freifinanzierte Wohnungen handelt, um 3 v.H. zu erhöhen. Ein Mietspiegel gilt nicht als veraltet, wenn seine Fortschreibung nur deshalb unterblieben ist, weil sich keine Änderung des Mietniveaus ergeben hat.

- 1.6

- Sind örtliche oder vergleichbare Mietspiegel nicht vorhanden, so ist die Höhe der bisher angesetzten Mietwerte durch entsprechende Anfragen beim Betriebsstättenfinanzamt zu überprüfen und der jeweilige Mietwert ggf. ab dem 01.09.2016 neu festzusetzen.

- 1.7

- Eine neue Mietwertermittlung ist stets bei nennenswerten baulichen Veränderungen wie Ausbauten und Anbauten, Modernisierungsmaßnahmen u.ä. erforderlich. Eine Wohnung ist z.B. umfassend modernisiert, wenn sie in Ausstattung, Größe und Beschaffenheit nach der Modernisierung im Wesentlichen einer Neubauwohnung entspricht. Von einer umfassenden Modernisierung kann auch dann ausgegangen werden,

- wenn von den folgenden Modernisierungsmerkmalen mehrere nebeneinander vorliegen wie

- Einbau einer Sammelheizung

- Erneuerung der Sanitäreinrichtungen

- Erneuerung der Elektroleitungen und -anlagen einschl. einer Verstärkung der Leitungsquerschnitte

- Erneuerung der Fenster und/oder der Türen

- Erneuerung der Fußböden

- Wärmedämmende Maßnahmen

- Verbesserung der Wohnverhältnisse durch Veränderung des Zuschnitts der Wohnung

- und/oder der Modernisierungsaufwand rund 1/3 der Kosten für eine vergleichbare Neubauwohnung beträgt.

In welchen Fällen „mehreren Modernisierungsmerkmale nebeneinander“ vorliegen, ist dem jeweiligen Mietspiegel zu entnehmen. Enthält dieser keine entsprechende Regelung, ist von einer umfassenden Modernisierung auszugehen, wenn von den o.a. Merkmalen mindestens fünf vorliegen.Für die Einstufung in eine Baujahresgruppe gelten die in den jeweiligen Mietspiegeln getroffenen Aussagen. Treffen Mietspiegel keine Aussagen, so kommt der Zeitpunkt der Fertigstellung der Modernisierung für die Einstufung in eine Baualtersgruppe in Betracht. - 1.8

- Bei angemieteten Dienst- und Mietwohnungen ist grundsätzlich die für die Anmietung zu zahlende Miete als üblicher Endpreis am Abgabeort anzusehen.

- 1.9

- Die Wohnflächenberechnung richtet sich nach den Bestimmungen des jeweiligen Mietspiegels. Bei Anwendung der II. Berechnungsverordnung vom 12.10.1990 (BGBl I, 2178) sind ab dem 01.01.2004 die Änderungen der Verordnung vom 25.11.2003 (BGBl I, 2349) zu beachten. Die Vorschrift des § 42 wurde neu gefasst. Ist die Wohnfläche bis zum 31.12.2003 nach dieser Verordnung berechnet worden, bleibt es bei dieser Berechnung. Soweit in den vorgenannten Fällen nach dem 31.12.2003 bauliche Änderungen an dem Wohnraum vorgenommen worden sind, die eine Neuberechnung der Wohnfläche erforderlich machen, sind die Vorschriften der Wohnflächenverordnung vom 25.11.2003 (BGBl I, 2346) anzuwenden.Die Regelungen der §§ 43 und 44 sind ab dem 01.01.2004 aufgehoben worden.

- 1.10

- In die Berechnung des Mietwerts sind auch solche Räume einzubeziehen, die der Dienstnehmer so gut wie ausschließlich zu beruflichen Zwecken nutzt (häusliches Arbeitszimmer gem. § 4 Abs. 5 Nr. 6 b i.V.m. § 9 Abs. 5 EStG). Entsprechendes gilt für gemischt genutzte Räume.Demgegenüber sind in die Berechnung des Mietwerts solche Räume nicht einzubeziehen, die dem Dienstnehmer vom Dienstgeber im ganz überwiegenden betrieblichen Interesse als Büro bzw. Dienstzimmer zugewiesen werden. Neben der ausdrücklichen - schriftlichen - Zuweisung dieses Raumes als Büro bzw. Dienstzimmer sind weitere Indizien erforderlich, die das überwiegend eigenbetriebliche Arbeitgeberinteresse begründen. Die Funktion des Raumes muss durch eindeutige Trennung des dienstlichen und privaten Bereichs mit einer klaren Zuordnung des Raumes zum dienstlichen Bereich nach objektiv abgrenzbaren Merkmalen erkennbar sein.Als solche Merkmale kommen z.B. in Betracht:

- die tatsächliche Abgrenzung des Dienstzimmers/der Dienstzimmer zu den Wohnräumen durch eine separate Eingangstür oder durch die Lage im Gebäude (z.B. im Anbau) oder

- die gesonderte Erfassung der Kosten (z.B. der Energiekosten über gesonderte Zähler) oder

- die Möblierung und Ausstattung (Grundausstattung) des Büros bzw. Dienst-zimmers/der Dienstzimmer durch den DienstgeberDie Möblierung und die Ausstattung müssen dem Dienstnehmer die Ausübung seiner beruflichen Tätigkeit ermöglichen. Die Nichtmöblierung durch den Dienstgeber führt nicht in jedem Fall zur Einbeziehung des Raumes in den Wohnungsbereich.

Maßgeblich sind letztlich die Gesamtumstände des Einzelfalls, wobei besondere Indizien für ein ganz überwiegendes betriebliches Interesse in den Fällen des engen räumlichen Zusammenhangs mit dem Wohnungsbereich zu fordern sind. Hierzu gehört auch, dass dem Dienstnehmer neben dem Dienstzimmer/den Dienstzimmern noch ausreichend Raum für das (private) Wohnbedürfnis zur Verfügung steht.Sofern die Nutzung von Räumlichkeiten im überwiegend eigenbetrieblichen Interesse des Arbeitgebers nicht festgestellt werden kann, sind die dienstlich/beruflich genutzten Räume in die Mietwertberechnung einzubeziehen. - 1.11

- Erstattet der Dienstgeber, ohne selbst Rechnungsempfänger zu sein, dem Dienstnehmer die auf das dienstlich zugewiesene Zimmer entfallenden Nebenkosten (Strom, Heizung), liegt grundsätzlich steuerpflichtiger Arbeitslohn vor; es bleibt dem Arbeitnehmer überlassen, die Aufwendungen als Werbungskosten - ggf. schon im Lohnsteuer-Ermäßigungsverfahren - geltend zu machen.Es bestehen keine Bedenken, wenn dem Dienstnehmer die auf das Dienstzimmer entfallenden Kosten unter den Voraussetzungen des § 3 Nr. 12 Satz 2 EStG i.V.m. R 3.12 Abs. 3 Satz 3 LStR mit dem derzeit gültigen lohnsteuerlichen Wert von bis zu 200,-- € monatlich steuerfrei erstattet werden. Voraussetzung ist, dass die Zahlungen als Aufwandsentschädigungen gekennzeichnet sind. Ein Werbungskostenabzug scheidet insofern aus.

- GaragenFür Garagen ist der jeweils nach den örtlichen Verhältnissen zu ermittelnde übliche (durchschnittliche) Mietwert monatlich anzusetzen. Hierbei ist in Gemeinden/Städten mit bis zu 20.000 Einwohnern von einem Wert von 30,00 €, in Gemeinden/Städten mit bis zu 100.000 Einwohnern von 40,00 € und in Gemeinden/Städten mit über 100.000 Einwohnern von 50,00 € auszugehen.

- Nebenkosten

- 3.1

- SchönheitsreparaturenDer hierfür anzusetzende Wert lt. § 28 Abs. 4, 5a, § 26 Abs. 4 der II. Berechnungsverordnung vom 12.10.1990 in der aktuellen Fassung beträgt 10,29 € jährlich je qm-Wohnfläche (0,86 € monatlich):Für die Durchführung von Schönheitsreparaturen ist ein Betrag von monatlich 0,60 €/qm-Wohnfläche anzusetzen. Damit wird berücksichtigt, dass die Dienst- und Mietwohnungen im kirchlichen Bereich im Vergleich zu Wohnungen außerhalb des kirchlichen Bereichs regelmäßig erst nach längeren Zeiträumen renoviert werden, als es i.d.R. mietvertragliche Regelungen vorsehen.

- 3.2

- Wassergeld/AbwassergebührenUnter Berücksichtigung eines jährlichen Wasserverbrauchs von 36 m3 pro Person – sofern keine individuelle Ermittlung des tatsächlichen Wasserverbrauchs möglich ist – und einem Wasserbezugspreis einschl. Entwässerung von 8,50 €/m3 ist demnach bei einem Ein-Personen-Haushalt von einem monatlichen Pauschbetrag von 25,50 € auszugehen. Für jede weitere haushaltszugehörige Person erhöht sich dieser Wert im 10,00 € pro Monat.

- 3.3

- Heizkosten/WarmwasserversorgungDie Heizkosten werden von den Dienst- und Mietwohnungsinhabern grundsätzlich selbst getragen. In den Fällen, in denen der Wert für die Gewährung von Heizung nicht individuell ermittelt werden kann (z.B. anhand einer Heizkostenabrechnung für die Dienst-/Mietwohnung), ist als ortsüblicher Mietpreis der Wert anzusetzen, der vom Finanzminister des Landes NRW jährlich als Heizkostenbetrag nach § 10 der Dienstwohnungsverordnung NRW vom 03.05.2012 für solche Dienstwohnungen festgelegt wird, die an eine Sammelheizung angeschlossen sind.Aus datenverarbeitungs- und abrechnungstechnischen Gründen können die bis zum 30.06. festgesetzten Heizkostenwerte so lange als übliche Preise am Abgabeort zugrunde gelegt werden, bis die Werte für den jeweiligen Zeitraum neu festgesetzt und mitgeteilt werden. Diese Regelung kann bereits auch schon für den laufenden Abrechnungszeitraum angewandt werden.Für eine Warmwasserversorgung über eine Versorgungsleitung ist entsprechend § 10 Abs. 5 der Dienstwohnungsverordnung NRW vom 03.05.2012 neben den vorbezeichneten Heizkostenbeiträgen monatlich ein Betrag von 1,83 v.H. des vorgenannten jährlichen Heizkostenbeitrags anzusetzen.Beispiel (Januar 2016, 100 qm-Wohnung, Ölheizung):100 qm x 10,55 €=1.055,00 € jährlich: 12=87,92 € mtl. für Heizung+ 1,83 v.H. von 1.055,00 €=19,31 € mtl. für WarmwasserbereitungInsgesamt=107,23 € mtl. für Heizung und Warmwasser

- 3.4

- Weitere NebenkostenGrundsteuer, Straßenreinigung, Müllabfuhr, Kaminreinigung, Treppenhausbeleuchtung, Treppenhausreinigung, Versicherungsbeiträge, Gemeinschaftsantenne, Gartenpflege, etc. sind nach § 8 Abs. 2 EStG mit den üblichen Endpreisen am Abgabeort anzusetzen. Dies sind in der Regel die tatsächlichen Kosten.

Anlage

Tz. 1.2

Ein Abschlag von der ortsüblichen Wohnungsmiete wegen dienstlicher Mitbenutzung ist zulässig, soweit sich Beeinträchtigungen aus der engen baulichen Verbindung von Diensträumen und privaten Räumen ergeben, z.B. weil der dienstliche Besucherverkehr bzw. Mitarbeiter zwangsläufig auch Teile der Privaträume (Flur und/oder Toilette, Durchgangszimmer) berühren und diese Beeinträchtigungen nicht bereits bei der Ermittlung des Mietwerts bzw. der Wohnflächenberechnung berücksichtigt worden sind. Die Fallgruppen für typisierte Abschläge werden wie folgt definiert:

Mit Hilfe der Vereinbarung pauschaler Abschläge sollen die Beeinträchtigungen des privat genutzten Bereichs des Pfarrhauses durch dienstliche Inanspruchnahme abgegolten werden. Je nach Intensität der dienstlichen Inanspruchnahme sind die Abschlagssätze mit Hilfe von Fallgruppen gestaffelt. Die Verordnung für den Neubau, den Umbau und die Ausstattung von Pfarrdienstwohnungen (Pfarrhausbauverordnung) sieht vor, dass die räumliche Verbindung zwischen der privaten Wohnung und den dienstlichen Räumen gegebenenfalls durch Umbaumaßnahmen eindeutig voneinander zu trennen sind. Im Idealfall ergibt sich daher, der nachfolgende Grundriss einer der Pfarrhausbauverordnung entsprechenden Pfarrdienstwohnung:

In diesen Fällen liegt kein Fall der engen räumlichen und baulichen Verbindung von Diensträumen und privatem Wohnbereich vor, der einen Abschlag nach den nachfolgenden Fallgruppen rechtfertigt.

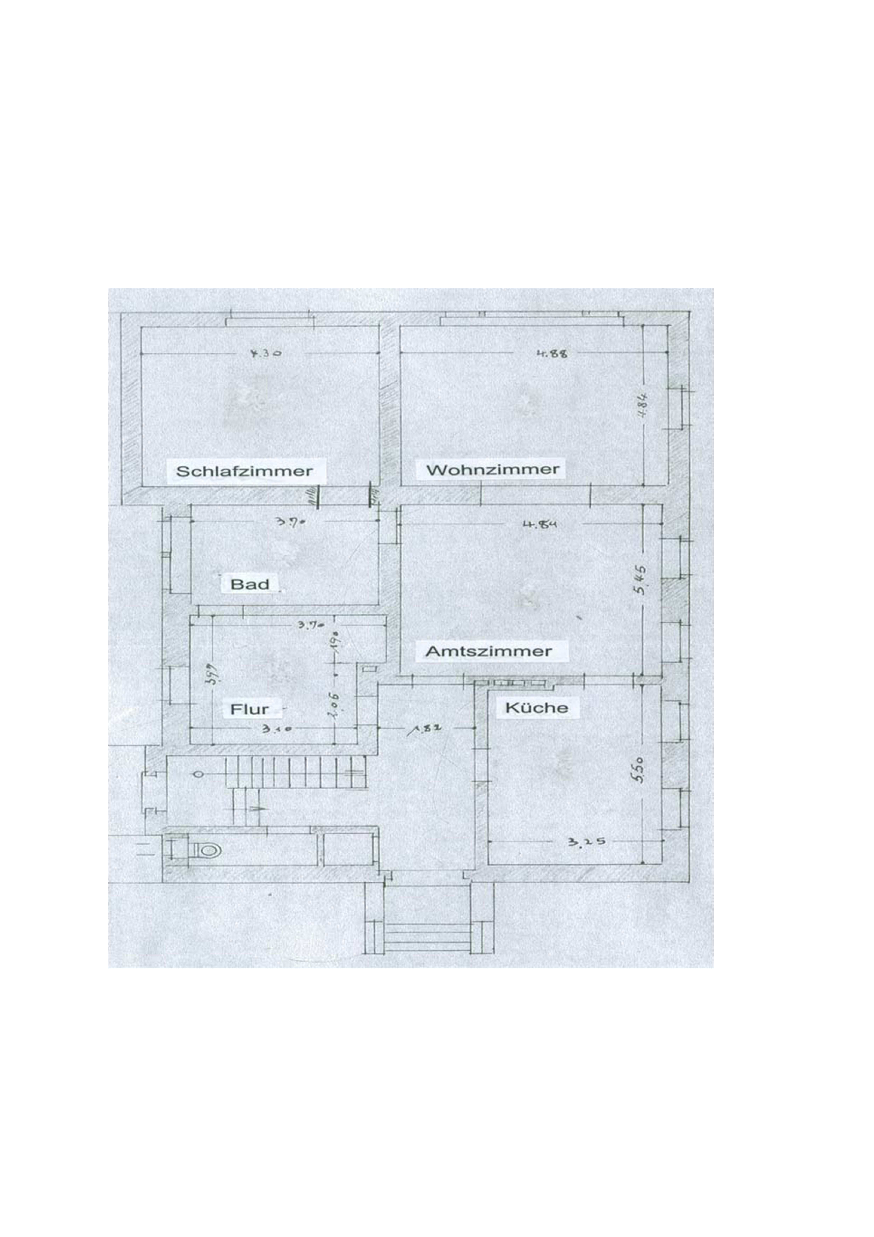

#Fallgruppe 1:

Aufgrund der engen baulichen Verbindung der Diensträume mit dem privaten Wohnbereich ergeben sich wegen der Dienstgeschäfte leichtere Beeinträchtigungen bei der Nutzung des Wohnbereichs. Der Mietwert wird in diesen Fällen dadurch gemindert, dass der Dienststelleninhaber beruflich genutzte Räume bzw. Flächen durchqueren muss, um von einem Wohnraum in den anderen zu gelangen. Hierfür ist ein Abschlag von 10 v. H. vorzunehmen.

Fallgruppe 2:

Die Beeinträchtigung des privaten Wohnbereichs und damit eine Minderung des objektiven Wohnwerts ergibt sich daraus, dass Besucher oder Mitarbeiter aus dem dienstlichen Bereich privat genutzte Räume bzw. Flächen durchqueren, um andere dienstliche Räume zu erreichen. Der Abschlag für diese Fallgruppe wird mit 15 v.H. festgesetzt.

„WC-Fall“:

Hierbei handelt es sich um einen Fall der Fallgruppe 2. Um auf die Toilette zu gelangen, müssen Besucher und Mitarbeiter den privaten Wohnbereich durchqueren. Die Amtsräume sind räumlich getrennt vom privaten Wohnbereich. In diesem Fall kann nur ein Abschlag i. H. v. 5 % vorgenommen werden.

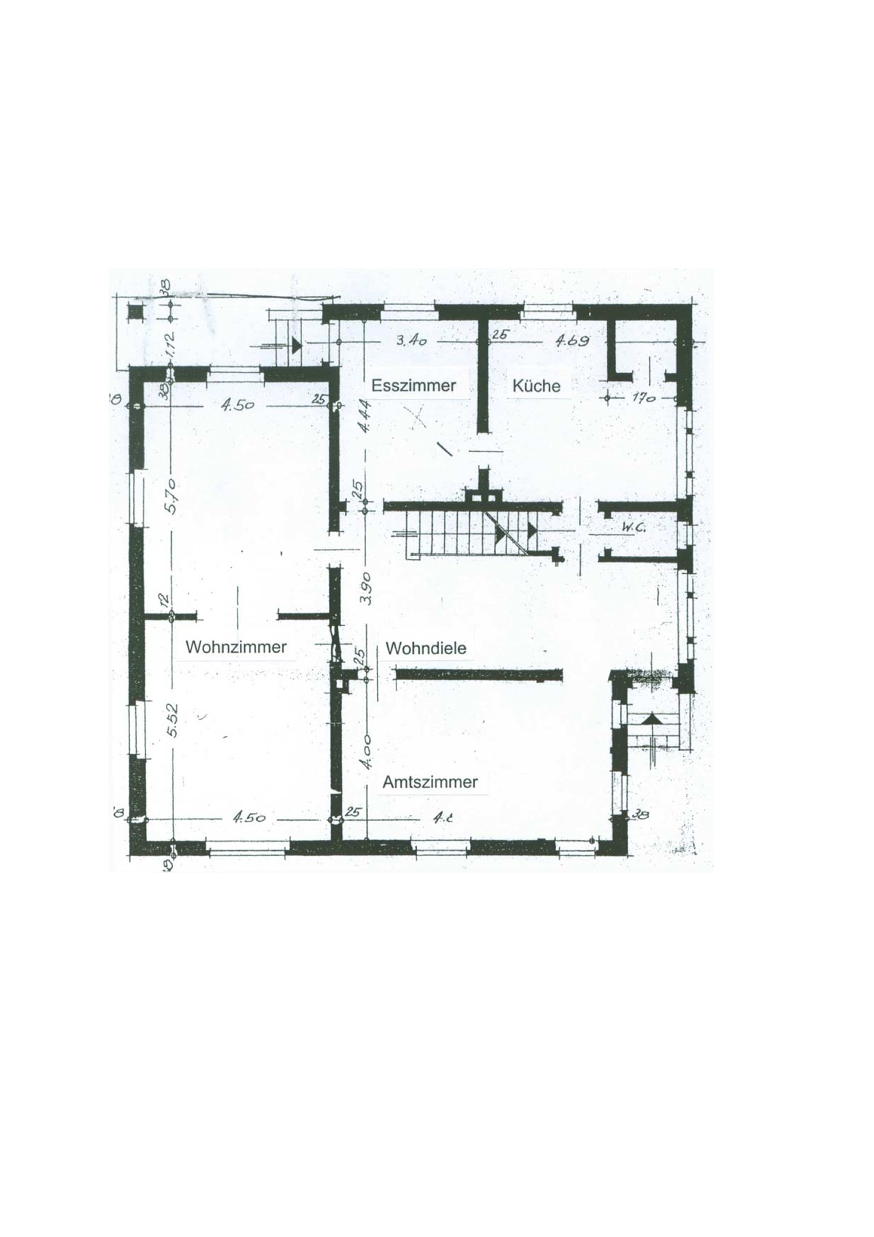

Fallgruppe 3:

Bei dieser Fallgruppe werden mangels Trennung von Amts- und Wohnbereich auch Räume des privaten Wohnbereichs dienstlich genutzt. Je nach Umfang der Nutzung kann ein Abschlag bis zu 20 v.H. als angemessen angesehen werden. Es obliegt dem Dienstgeber, die Intensität der Nutzung und demzufolge die Höhe des in Betracht kommenden Abschlags glaubhaft zu machen.